2022年9月度関西支部運営部会講演

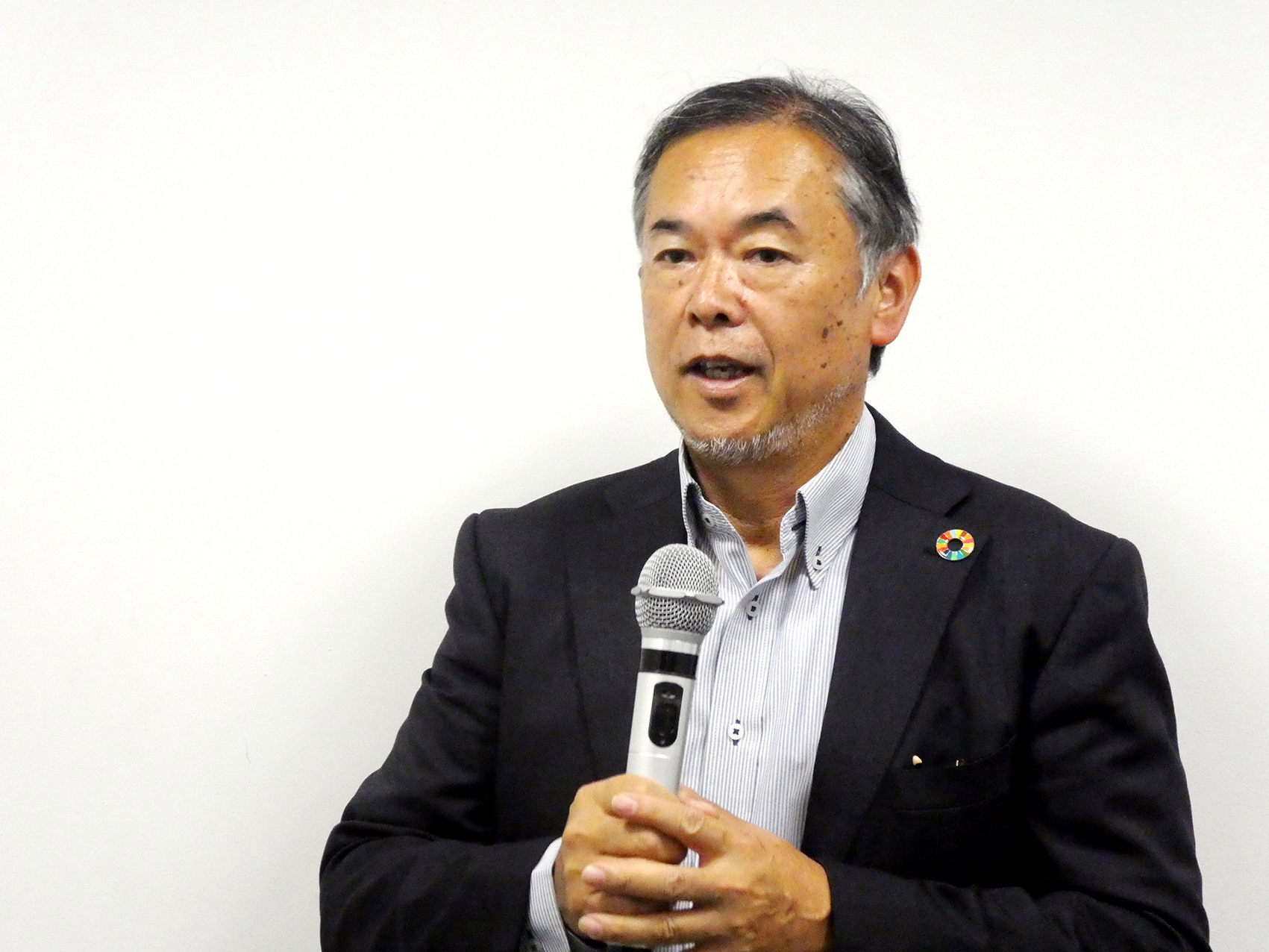

支部運営部会では9月14日(水)に開催した部会にOMDIAのSenior Consulting Director 南川 明 氏を招き、「激変するエレクトロニクス/半導体市況展望~ポストコロナで加速する DX、GX、メタバースで半導体産業成長シナリオが変わる~」と題する講演を行いました。

支部運営部会では9月14日(水)に開催した部会にOMDIAのSenior Consulting Director 南川 明 氏を招き、「激変するエレクトロニクス/半導体市況展望~ポストコロナで加速する DX、GX、メタバースで半導体産業成長シナリオが変わる~」と題する講演を行いました。

円安、中国、メタバース

円安は半導体産業にとって大きなメリットです。インフラ投資で世界経済を牽引する中国の動きも目が離せません。メタバースは異常検知、技能訓練、観光等に広がりを見せています。GAFAMは開発要員の1/3を振り向け、データセンター(DC)や技術開発の投資を強化しており、今後、新たな成長領域となるでしょう。

サプライチェーン

世界の半導体は、日本を含むアジアが生産能力の8割を担い、製品の8割を消費しています。米国の消費は1割ですが、オーナーシップでは半ばを握ります。中国が台湾統一に動く可能性について、台湾では「5年後以降はかなり高い」との見方が有力です。半導体製造装置の供給元は米日で7割、材料では6割弱を日本が握ります。

需給動向

14nm未満は、DC/サーバー向け最先端品は品薄ですが、スマホ/PC/TV用は設備稼働率が下がり始めました。28-90nmはファウンドリーの投資拡大で需給が緩みましたが、110nm超は投資が及ばず依然タイトです。パワー半導体/電源ICは、用途拡大(EV、再生可能エネルギー、エッジDC等)で引き続き不足が見込まれますが、足元では、GAFAMがサーバー注文を遅らせる等、軟化の動きもあります。

市場の新潮流

今後は国家のインフラ投資による消費が拡大、電力削減に向けパワー半導体の重要性が高まります。向こう5年のグリーン関連投資は世界で100兆円/年、うち半導体は5兆円/年を占めます。EVの普及でパワー半導体の需要も劇的に拡大、産業機器では低遅延の必要から高性能エッジDCの需要が高まります。カーボンニュートラル関連は、現状で半導体需要の約4%ですが30年には1割程度に拡大するでしょう。DC、スマホ、通信インフラ等を含むITリモート機器用途は20年の約2割から30年には5割に上ります。

今後の投資動向

半導体はますます製造困難で金のかかる産業になります。積層数増のNANDメモリー、マスク枚数増のロジックは、従来規模の投資では生産個数が増えず、より高水準の投資が求められます。市場の拡大でレガシーへの投資も欠かせません。

日本政府の半導体産業育成

Step 1としてTSMCの28nm工場を誘致、国内FABのリニューアルも進めています。Step 2(25年~)は米国と連携し2nm以下の先端技術確立に取り組みます。Step 3(30年~)では光電融合など将来技術の実現を目指します。現在のプロジェクトはデバイス/装置/素材向けが大半ですが、民間からも先端デバイスの活用促進策を提案すべきではないでしょうか。

多くの質問にも明解な回答・説明をいただき、大変有益な講演会となりました。